こんにちは。武内総合会計 相続・資産税課 瀧口 です。

今回は「生前贈与にご興味がある方」にむけて、

簡単な基礎の部分から、まとめてお話します。

生前贈与とは

生前贈与(せいぜんぞうよ)とは、

生きているうち(生前)に財産を譲る(贈与)ことです。

上手に生前贈与をすることによって、

相続税が軽減されたり、財産をより確実に

ご自身の意向に沿うかたちで遺せたりとメリットもあり、大変注目されています。

生前贈与の方法

暦年贈与(基礎控除110万円)

生前贈与の方法として

「年間110万円までなら贈与税がかからない」

という話をよく聞くのではないでしょうか。

これは、贈与のなかでも「暦年贈与の基礎控除110万円」を

活用した生前贈与による、相続税対策を指します。

詳しくは、こちらの記事をご覧下さい。

>>詳しくはこちら:生前贈与を活用した相続税対策-暦年贈与編-

相続時精算課税制度

父母や祖父母から子供や孫へ(年齢の条件あり)値上がりが

期待できる財産を譲る場合に、節税効果が期待できる制度です。

制度を利用するためには書類の提出が必要なほか、

デメリットもありますので、よくよく検討する必要があります。

>>詳しくはこちら:生前贈与を活用した相続税対策-相続時精算課税制度編-

居住用財産の配偶者控除の特例

夫婦の間での居住用不動産又は居住用不動産を取得するための

金銭の贈与が行われた場合には、

基礎控除110万円と別に最高2,000万円までは

贈与税が課税されないという特例です。

>>詳しくはこちら:生前贈与を活用した相続税対策-配偶者贈与編–

教育資金の一括贈与時の非課税制度

30歳未満の子または孫が父母や祖父母(直系尊属)から

教育資金に充てるために財産の贈与を受けた場合に、

所轄税務署長に対し教育資金非課税申告書を提出することにより、

1,500万円までの金額について贈与税の課税価格に算入しないという制度です。

いくつか要件があるため、注意が必要です。

>>詳しくはこちら:生前贈与を活用した相続税対策-教育資金の一括贈与時の非課税制度編-

住宅取得等資金の贈与の非課税

平成27年1月1日から平成33年12月31日までの間に、

父母や祖父母等の直系尊属から資金の贈与を受けて、

住宅取得等を行った場合には、所定の要件を満たす場合において、

一定の金額まで贈与税がかからないことになります。

いくつか要件があるため、注意が必要です。

>>詳しくはこちら:生前贈与を活用した相続税対策-住宅取得等資金の贈与を受けた場合の非課税–

生前贈与のメリット

ご遺族の負担を軽く

相続税は、財産を相続したご遺族が納めなくてはなりません。

また、納税は「原則現金」となっています。

なかには、土地など現金以外の財産を多く相続したケースで、

ご遺族が財産を受け継ぐ際の納税資金を準備しきれず、

泣く泣く土地を手放してしまう方もいらっしゃいます。

こういったケースが予想される場合には、

適切な生前対策を行うことで、

大切なご遺族の負担を軽減することもできます。

一世代飛ばして財産を遺すこともできる

贈与税の基礎控除を活用して、

かわいい孫のために財産を遺すことができるほか、

親から子へ、子から孫へといった通常の流れを

親から孫へと一世代飛ばすことができるため

相続税の負担を軽くすることもできます。

生前贈与の注意点

ギリギリでの対策では間に合わない

相続発生前3年以内の相続人に対する贈与は、

原則、相続財産として計算されます。

そのため、亡くなる直前の贈与では 相続税対策にはなりません。

なお、生前贈与で支払った贈与税は 相続税から差し引かれます。

贈与税の課税

生前贈与は、贈与税の課税対象となります。

贈与税の税率は、相続税の税率よりも高いため、

誤った方法をとるとかえって損をすることもあります。

暦年贈与の基礎控除110万円等、きちんと理解したうえで

生前贈与を行いましょう。

贈与する側にも、贈与税の連帯納税義務がある

財産をもらった人が贈与税を支払わなかった場合、

財産を渡した人(贈与した人)が代わりに

贈与税を納付しなくてはなりません。(贈与税の連帯納付義務)

財産を譲る場合には、贈与税がかかるかどうか、

贈与税がかかる場合は譲り受ける側に贈与税を支払うことができるのか

注意する必要があります。

>>関連記事:贈与税を支払わなかった場合の”連帯納付義務”

生前贈与の方法によっては「争続」につながる

特定の人に偏った生前贈与を行うと、

後々の遺産分割協議でもめる要因となります。

よかれと思って行った生前贈与が原因で争続を招かぬよう、

他のご遺族へ配慮することも大切です。

名義預金になっていないか

名義預金(めいぎよきん)とは、

親が子の名義の銀行口座へお金をいれていたとしても、

子自身が口座の管理をしていない場合を指します。

例えば、子が口座の存在を知らずに

通帳や印鑑を保管していないケースがこれにあたります。

名義預金は贈与にはあたりません。

よって「親の財産」とみなされ、

相続時には、相続税の課税対象となり、

生前対策したつもりが意味のないものになってしまいます。

子自身が銀行口座の管理をするようにしましょう。

親の意向を尊重する

生前贈与は、子(相続人)のメリットが大きいものです。

親御様へ無理な生前贈与を促すと心証を害してしまいます。

一方で、親が主体となって上手に生前贈与を行うことで、

子(相続人)の税負担は軽減され、

大切な財産を親自身の意向に沿って譲ることもできます。

生前贈与は誤った方法をとると逆効果となることもあります。

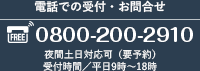

ご興味がある場合には、ぜひ相続の専門家へご相談下さい。

相続・資産税課でもサポートを行っております。

ご興味のある方はお問合せ下さい。

以上、税理士法人武内総合会計 相続・資産税課 でした。

関連記事

- 生前贈与とは

- 生前贈与を活用した相続税対策-暦年贈与編–

- 生前贈与を活用した相続税対策-相続時精算課税制度編–

- 生前贈与を活用した相続税対策-配偶者贈与編–

- 生前贈与を活用した相続税対策-教育資金の一括贈与時の非課税制度編–

- 生前贈与を活用した相続税対策-住宅取得資金の贈与を受けた場合の非課税-

- 生前贈与を活用した相続税対策-住宅取得資金の贈与を受ける場合の注意点-

- 生命保険を活用した相続税対策

- 生命保険を活用した相続対策の注意点

- 養子縁組と相続税対策

- 事業承継税制 中小企業の経営者が保有する自社株式について

- 生前贈与(生前相続)サービスのご案内

- 相続における「配偶者の税額の軽減」とは?

- 土地の評価減による節税(小規模宅地の特例)