こんにちは!

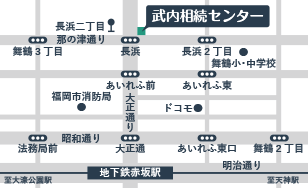

福岡市中央区の相続税専門の税理士事務所 武内相続センターです。

今回は相続した空き家を売却した場合の特別控除についてのお話です。

実家について、両親が亡くなった後は、建物も古いしもう実家に戻るつもりはない。

相続しても使い道がなくどうしようもない。

こういった場合に実家の取り扱いをどうするか頭を悩ませるケースは多いのではないでしょうか。

地域によって、不動産の売却価格は数千万円になり、売却後高額な所得税が課税されることもあります。

そのため、売却益から最高3,000万円控除できるこの制度を活用して所得税の負担を軽減することを考えておきたいところです。

特例を使うための要件

建物の要件

特例の対象となる家屋は、相続の開始の直前において被相続人の居住の用に供されていた家屋で、

次の3つの要件全てに当てはまるもの(主として被相続人の居住の用に供されていた一の建築物に限ります。)をいいます。

-

- イ 昭和56年(1981年)5月31日以前に建築されたこと。

- ロ 区分所有建物登記がされている建物でないこと。

- ハ 相続の開始の直前において被相続人以外に居住をしていた人がいなかったこと。

※なお、要介護認定等を受けて老人ホーム等に入所するなど、特定の事由により相続の開始の直前において被相続人の居住の用に供されていなかった場合で、一定の要件を満たすときは、その居住の用に供されなくなる直前まで被相続人の居住の用に供されていた家屋(以下「従前居住用家屋」といいます。)は被相続人居住用家屋に該当します。

土地の要件

特例の対象となる敷地は、相続の開始の直前(従前居住用家屋の敷地の場合は、被相続人の居住の用に供されなくなる直前)において被相続人居住用家屋の敷地の用に供されていた土地又はその土地の上に存する権利をいいます。

簡単に言うと、

昭和56年(1981年)5月31日以前に建築された家屋で被相続人のみが居住していた物件(土地・建物)です。

上記の土地・建物を

-

- 相続または遺贈により取得した個人が売却すること

※被相続人が居住していた家屋及びその敷地の両方を生前贈与で取得

または、他の被相続人から相続または遺贈により取得した場合は特例の対象外となります。 - 売却までの間、事業の用、居住、貸付などの用に供されていないこと。

- 建物を取壊さずに売却する場合は耐震基準を満たすこと。

- 相続の開始があった日から3年を経過する日の属する年の12月31日までに売ること。

- 売却代金が1億円以下であること。

- 相続または遺贈により取得した個人が売却すること

こちらが主な要件となります。

必要書類

必要な証明書のうち「売却までの間、事業の用、居住、貸付などの用に供されていないこと。」を証明する書類は物件が所在する市区町村が確認書を発行することになります。

確認書を発行するために必要なものとしては

-

- 電気、水道、ガスなどの公共料金の使用中止日が確認できる書類

- 現況空き家と表示した広告

更地にして売却する場合は、合わせて

-

- 更地であると確認できる写真

- 家屋の閉鎖事項証明書

が必要となります。

売却益から3000万円を控除でき、税負担を軽減することができる制度ではありますが

所有の要件など遺産分割協議の段階でこの制度を適用できるように分割の内容も考慮することが必要です。

ご不明な点等ございましたら、武内相続センターまでお問い合わせ下さい。

相続税専門税理士事務所 武内相続センター

TEL:0800-200-2910

電話受付時間/平日9時~18時

メールでのご相談はこちら