こんにちは。武内総合会計 相続・資産税課の山座です。

こんにちは。武内総合会計 相続・資産税課の山座です。

今回は、

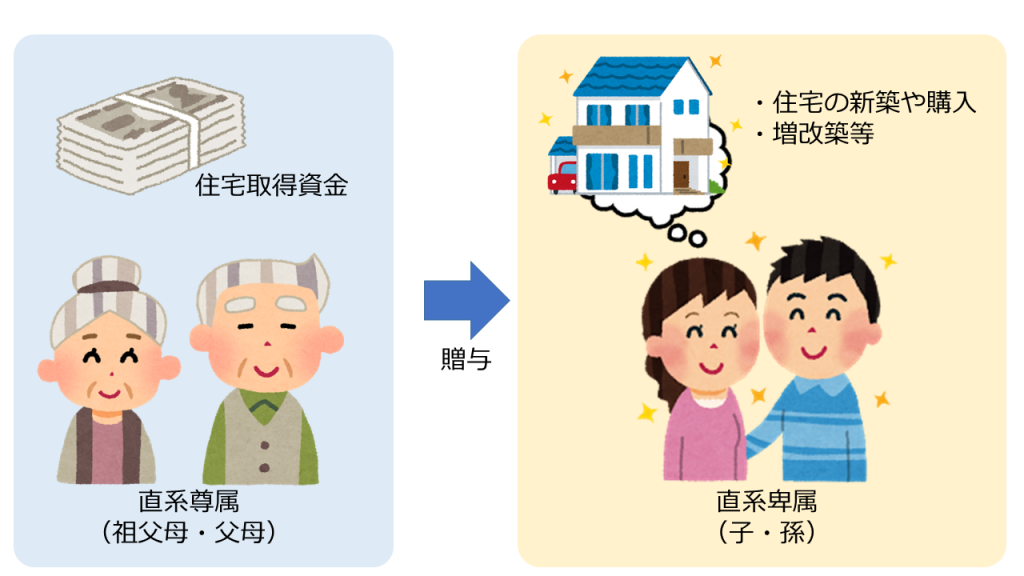

一括で多額の資金を贈与できる制度

住宅取得資金の贈与税の非課税について

お話したいと思います。

平成27年1月1日から令和3年12月31日までの間に、

父母や祖父母等の直系尊属から資金の贈与を受けて、

自己の居住の用に供する住宅の新築や購入、

増改築等を行った場合には、

所定の要件を満たす場合において、

一定の金額まで贈与税がかからないことになります。

非課税限度額(引用:国税庁「住宅取得資金の贈与税の非課税」図表)

受贈者ごとの非課税限度額は、次のイ又はロの表のとおり、新築等をする住宅用の家屋の種類ごとに、受贈者が最初に非課税の特例の適用を受けようとする住宅用の家屋の新築等に係る契約の締結日に応じた金額となります。

イ 下記ロ以外の場合

住宅用家屋の取得等に係る契約の締結日 省エネ等住宅 左記以外の住宅 ~平成27年12月31日 1,500万円 1,000万円 平成28年1月1日~平成32年3月31日 1,200万円 700万円 平成32年4月1日~平成33年3月31日 1,000万円 500万円 平成33年4月1日~平成33年12月31日 800万円 300万円

ロ 住宅用の家屋の新築等に係る対価等の額に含まれる消費税等の税率が10%である場合

住宅用家屋の取得等に係る契約の締結日 省エネ等住宅 左記以外の住宅 平成31年4月1日~平成32年3月31日 3,000万円 2,500万円 平成32年4月1日~平成33年3月31日 1,500万円 1,000万円 平成33年4月1日~平成33年12月31日 1,200万円 700万円

住宅取得資金の贈与税の非課税制度は、

暦年贈与の基礎控除額と併用すれば、

消費税等の税率が10%の場合には最大3,110万円まで、

それ以外の場合には現状で最大1,310万円までの贈与が非課税となります。

ただし、この非課税制度の適用を受けるためには、

贈与を受けた翌年の2月1日から3月15日までの間に

贈与税の申告が必要となりますのでご注意ください。

所定の要件については以下の要件になります。

受贈者の要件(引用:国税庁の「住宅取得資金の贈与税の非課税」の受贈者の要件、新築等の要件)

- 贈与を受けた時に贈与者の直系卑属(贈与者は受贈者の直系尊属)であること。

(注) 配偶者の父母(又は祖父母)は直系尊属には該当しませんが、養子縁組をしている場合は直系尊属に該当します。- 贈与を受けた年の1月1日において、20歳以上であること。

- 贈与を受けた年の年分の所得税に係る合計所得金額が2,000万円以下であること。

- 平成21年分から平成26年分までの贈与税の申告で「住宅取得等資金の非課税」の適用を受けたことがないこと。

- 自己の配偶者、親族などの一定の特別の関係がある人から住宅用の家屋の取得をしたものではないこと、又はこれらの方との請負契約等により新築若しくは増改築等をしたものではないこと。

- 贈与を受けた年の翌年3月15日までに住宅取得等資金の全額を充てて住宅用の家屋の新築等をすること。

(注) 受贈者が「住宅用の家屋」を所有する(共有持分を有する場合も含まれます。)ことにならない場合は、この特例の適用を受けることはできません。- 贈与を受けた時に日本国内に住所を有していること(注)。

(注) 贈与を受けた時に日本国内に住所を有しない人であっても、次のイ又はロのいずれかに該当する場合は対象となります。

イ 贈与を受けた時に受贈者が日本国籍を有しており、かつ、受贈者又は贈与者がその贈与前5年以内に日本国内に住所を有していたこと。

ロ 贈与を受けた時に受贈者が日本国籍を有していないが、贈与者がその贈与の時に日本国内に住所を有していたこと。- 贈与を受けた年の翌年3月15日までにその家屋に居住すること又は同日後遅滞なくその家屋に居住することが確実であると見込まれること。

(注) 贈与を受けた年の翌年12月31日までにその家屋に居住していないときは、この特例の適用を受けることはできませんので、修正申告が必要となります。

この住宅取得資金の贈与税の非課税制度は、

相続における生前対策において、

一度に多額の資金を贈与できるという点においては非常に有効な手段ですが、

実際に相続が発生した際、

被相続人と同居していない親族またはその配偶者が既に自分の家を持っている場合には、

被相続人が居住していた住宅を相続しても小規模宅地等の特例の適用を受けられないこともございます。

(関連記事:土地の評価額が最大80%減る?!「小規模宅地等の特例」)

ご不明な点などございましたら武内総合会計相続・資産税課にお気軽にご相談ください。

関連記事