福岡の相続税専門税理士事務所 武内相続センターです。

自分が財産を受け取ったり、収入があったりすると、

相続税や所得税等を納税することは当たり前ですが、

相続税には、他の人の税金を肩代わりしないといけない

「連帯納付義務」という怖い制度があります。

今回は、この「連帯納付義務」をテーマにお話しします。

相続税の申告義務について知りたい方は「相続税がかかる人とは」の記事をご覧ください。(クリック)

また、相続税がかかるかどうかの診断を初回無料相談でも承っております。(無料相談予約・お問合せはこちら)

相続税を納付しなかった場合の”連帯納付義務”

被相続人から相続により財産を取得した人がひとりの場合は

当然そのひとりが相続税の全額を納付しなければなりません。

財産を取得した人がふたり以上の場合は相続税の総額のうち各人が取得した財産の価額の割合に応じて、

それぞれが相続税を納付しなければなりません。

ただし、その財産を取得した人のうち誰かが相続税を納付しなかった場合、

それ以外の人が納付しなかった人の相続税を代わりに納付する義務(連帯納付義務)が発生します。

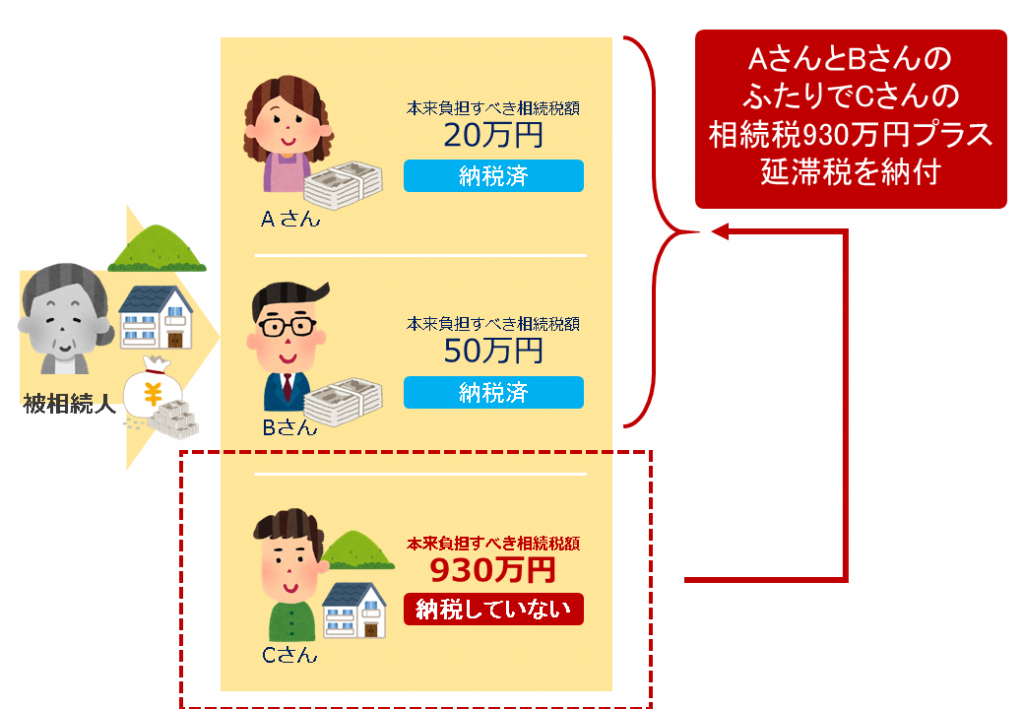

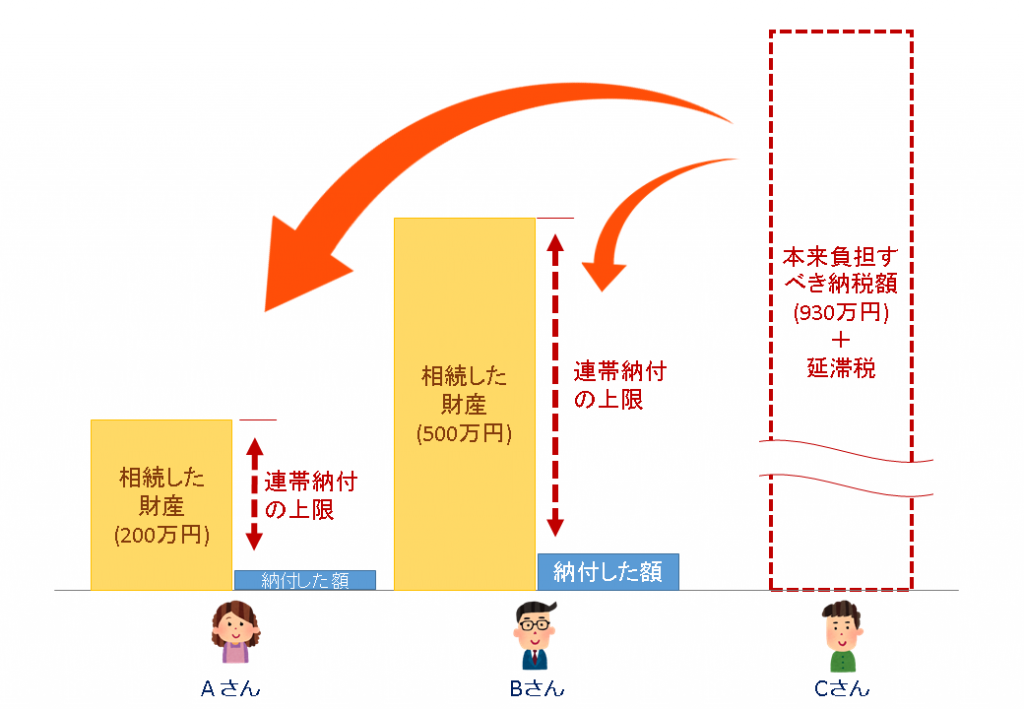

例として、財産を取得した人にAさん、Bさん、Cさんの3人がいたとします。

その際、相続税がAさんに20万円、Bさんに50万円、Cさんに930万円発生したとします。

AさんとBさんはきちんと納付したのにCさんは納付しませんでした。

この場合、AさんとBさんのふたりでCさんの相続税930万円プラス延滞税を納付しなければなりません。

連帯納付義務には、負担する金額に上限がある

ただし、これだと真面目に納付したAさんとBさんにさらなる相続税が発生し、

それぞれが取得した財産の価額以上に相続税と延滞税を納付しなければならない恐れがあります。

よって、そうならないように連帯納付すべき金額に限度を設けてあります。

それが次の法令です。

同一の被相続人から相続又は遺贈(相続時精算課税に係る贈与含む)により財産を取得したすべての者はその相続税について、その相続又は遺贈により受けた利益の価額に相当する金額を限度として、互いに連帯納付の責めに任ずる。

(相続税法 第34条)

ここでの利益の価額とは各人の取得した財産の価額から各人の相続税額を差し引いた金額のことです。

先ほどの例を参考に被相続人からAさんは200万円、Bさんは500万円を取得しました。

この場合Aさんは取得した財産の価額(200万円)から相続税(20万円)を引いた金額180万円が限度額となり、

それ以上納付する必要はありません。

またBさんも同様に差し引いた金額450万円が限度額となりそれ以上納付する必要はありません。

また平成24年度の改正により、

次のいずれかに該当するときも連帯納付の義務が発生することはありません。

- 期限内申告書の申告期限等から5年を経過する日までに税務署から連帯納付の督促状が来なかった場合

- 納税義務者が延納の許可を受けた場合

- 納税義務者が納税を猶予された場合

連帯納付は財産を取得した人同士のもめごとに発展する恐れがあります。

そうならないようにあらかじめ納付する現金を準備しておくことや

取得した財産が現金等であった場合、すぐに使いこまないように互いにチェックする必要があります。

何かご不明な点があったときはお気軽に

税理士法人武内総合会計 相続・資産税課 までご相談ください。