相続税専門税理士事務所 武内相続センターです。

本日は、「相続税の配偶者控除」とも呼ばれる「配偶者の税額軽減」についてお話いたします。

配偶者の税額軽減とは

配偶者は相続した財産が1億6,000万円以下または1億6,000万円を超えた場合であっても

法定相続分までなら相続税はかからない、というお話を聞いたことはありませんか。

平均寿命から考えると、夫婦のうち夫のほうが先に亡くなってしまうことが多いものです。

夫が先に亡くなってしまった時に、もし多額の相続税が妻に課税されてしまうと

妻の生活が成り立たなくなってしまいます。また、夫婦の財産は長年夫婦で築き上げたものです。

このような趣旨のもと、配偶者の税額軽減が認められています。

なお、この制度は「相続税の配偶者控除」と呼ばれることもありますが、

正しくは「配偶者の税額軽減」という名称です。

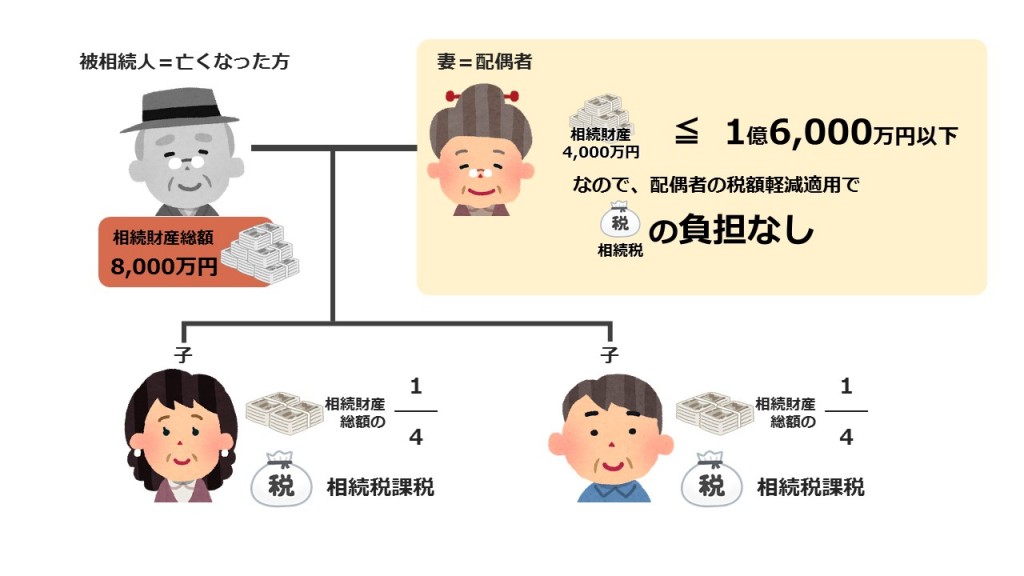

ケース1 配偶者の相続財産が1億6,000万円以下の場合

家族構成 :夫(被相続人)、妻、長男、長女

相続財産総額:現預金3,000万円・不動産5,000万円(計8,000万円)

遺産分割 :妻1/2相続、長男1/4相続、長女1/4相続の場合

配偶者の相続財産 8,000万円×1/2=4,000万円

となり、1億6,000万以下のため相続税の負担なし。

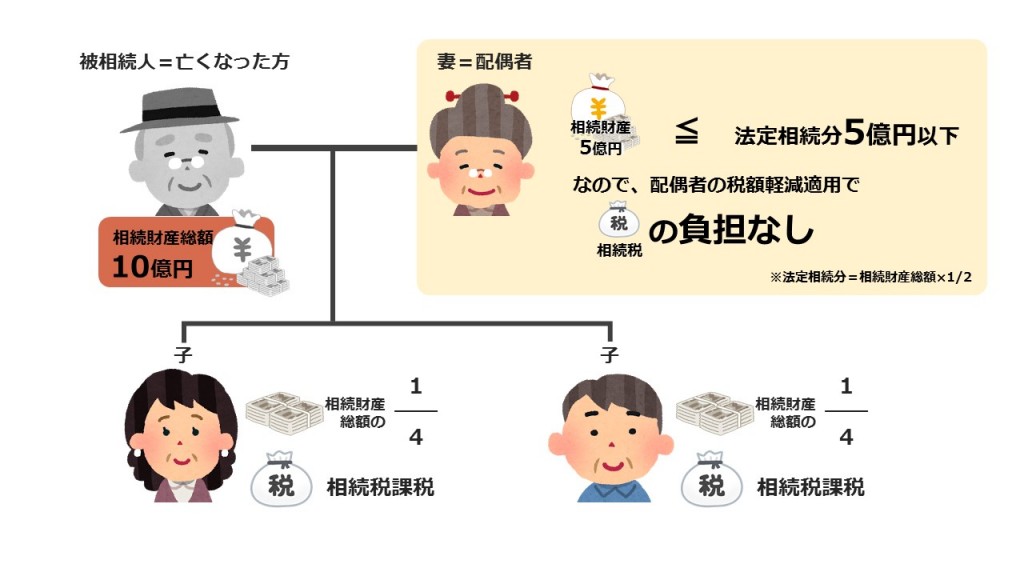

ケース2 配偶者の相続財産が法定相続分以下の場合

家族構成 :夫(被相続人)、妻、長男、長女

相続財産総額:現預金9億5,000万円・不動産5,000万円(計10億円)

遺産分割 :妻1/2相続、長男1/4相続、長女1/4相続の場合

配偶者の相続財産 10億円×1/2=5億万円

となり、法定相続分(5億円)以下のため相続税の負担なし。

相続開始後の配偶者に対する生活保障等に考慮して、納税負担を軽減する制度となっています。

配偶者の税額軽減の注意点とデメリット

ただし、配偶者の税額軽減を利用するには注意点があります。

- 「配偶者の税額の軽減」を利用する際には、相続税がかからなくても相続税申告書の提出は必要になります。

- 「配偶者の税額の軽減」を利用して、相続税の負担が減少しても、相続した配偶者が亡くなった際に、配偶者の相続人に多額の相続税が発生するケースがあります。

その他適用要件等必要になりますので、

実際に配偶者の税額軽減を利用する際には相続に強い税理士事務所へご相談いただくのがよいでしょう。

武内相続センターは相続税に関する初回無料相談を行っています。

初回の無料相談では、費用はいただいていません。

専門的な計算が必要になる等、有料になる場合は、必ず事前にご案内いたします。

遺産分割を検討している、相続税の申告が必要かどうかわからない等でお困りでしたら

私たち税理士法人武内総合会計の武内相続センターへご相談ください。

最も大切なのは、遺される方の今後の生活です。

私たちは開業以来35年以上「お客様の利益(財産)を守る」を基本理念に全力を尽くしています。